| Нормативный акт | Содержание |

| Налоговый кодекс РФ (ст. 224) | Ставка НДФЛ 13% для резидентов |

| Статья 217 НК РФ | Необлагаемые доходы |

| Статья 218-221 НК РФ | Налоговые вычеты |

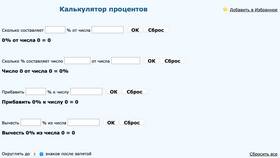

НДФЛ = (Доходы - Необлагаемые суммы - Налоговые вычеты) × 13%

- Суммируйте все выплаты: оклад, премии, надбавки

- Исключите необлагаемые выплаты (компенсации, матпомощь до 4,000 руб.)

- Учтите доходы в натуральной форме

| Вид вычета | Размер (руб.) |

| Стандартный (на себя) | Не применяется с 2012 года |

| На детей (1-2 ребенка) | 1,400 на каждого |

| На детей (3 и более) | 3,000 на каждого |

| На ребенка-инвалида | 12,000 (родителям), 6,000 (опекунам) |

- Из суммы дохода вычтите положенные вычеты

- Умножьте полученную сумму на 13%

- Округлите результат до полных рублей

| Показатель | Сумма (руб.) |

| Оклад | 50,000 |

| Премия | 10,000 |

| Вычет на 2 детей | 2,800 (1,400 × 2) |

| Налоговая база | 50,000 + 10,000 - 2,800 = 57,200 |

| НДФЛ | 57,200 × 13% = 7,436 |

- Ставка 30% для большинства доходов

- Нет права на налоговые вычеты

- Статус определяется временем нахождения в РФ (183 дня за 12 месяцев)

- Доходы от аренды имущества

- Продажа имущества (квартиры, автомобиля)

- Доходы от ценных бумаг

- Подарки и выигрыши свыше 4,000 руб.

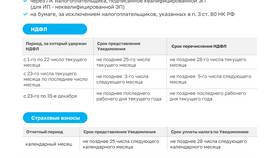

| Тип выплаты | Срок перечисления |

| Заработная плата | День выплаты или следующий рабочий день |

| Больничные, отпускные | Последний день месяца выплаты |

| Материальная помощь | День выплаты |

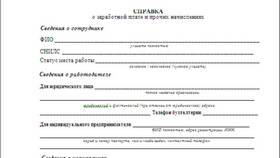

- НДФЛ удерживается только работодателем

- Суммы свыше 5 млн руб. в год облагаются по повышенной ставке 15%

- Необходимо предоставлять документы для вычетов ежегодно

- Контролируйте правильность расчета в расчетном листке

Правильный расчет подоходного налога обеспечивает соблюдение налогового законодательства и защищает работника от неправомерных удержаний. При возникновении вопросов рекомендуется обращаться в бухгалтерию работодателя или налоговые органы.