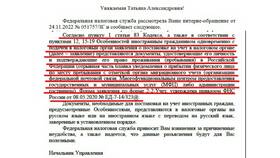

Расчет налоговых отчислений требует понимания применяемых ставок и правил определения налоговой базы. Рассмотрим основные принципы вычисления процентных налоговых платежей.

Содержание

Основные формулы расчета налогов

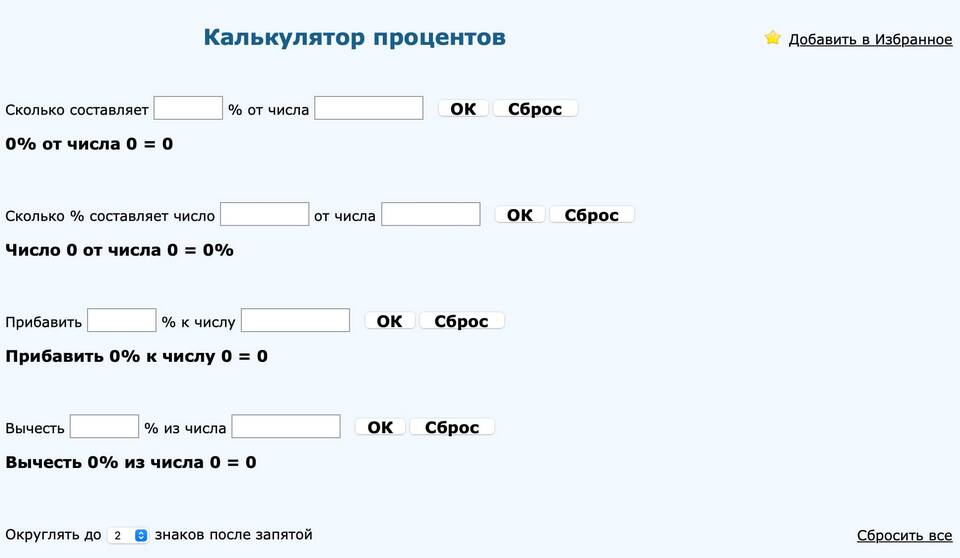

Общая формула расчета

Сумма налога = Налоговая база × Налоговая ставка / 100

Примеры налоговых ставок

| Вид налога | Базовая ставка |

| НДФЛ | 13% (для резидентов РФ) |

| НДС | 20% (основная ставка) |

| Налог на прибыль | 20% (для организаций) |

Пошаговый алгоритм расчета

Определение налоговой базы

- Выделите облагаемые доходы или стоимость

- Примените разрешенные вычеты и льготы

- Рассчитайте итоговую сумму для налогообложения

Применение ставки

- Уточните действующую ставку для вашего случая

- Проверьте наличие пониженных ставок

- Учтите региональные коэффициенты (если есть)

Практические примеры расчета

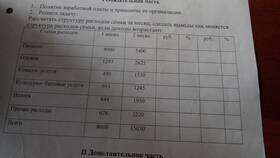

Расчет НДФЛ с зарплаты

| Показатель | Сумма |

| Зарплата | 50 000 руб. |

| Налоговая база | 50 000 руб. |

| НДФЛ 13% | 6 500 руб. |

Расчет НДС

- Стоимость товара без НДС: 10 000 руб.

- Ставка НДС: 20%

- Сумма НДС: 10 000 × 20 / 100 = 2 000 руб.

- Итоговая стоимость: 12 000 руб.

Особые случаи расчета

Расчет с учетом вычетов

| Показатель | Пример |

| Доход | 40 000 руб. |

| Вычет | 5 000 руб. |

| Налоговая база | 35 000 руб. |

| НДФЛ 13% | 4 550 руб. |

Расчет прогрессивных ставок

- Определите градации доходов

- Примените соответствующую ставку к каждой части

- Суммируйте полученные значения

Правильный расчет процентного налога требует точного определения налоговой базы и применения актуальных ставок, установленных законодательством.